国債買い入れ減額の開始時期

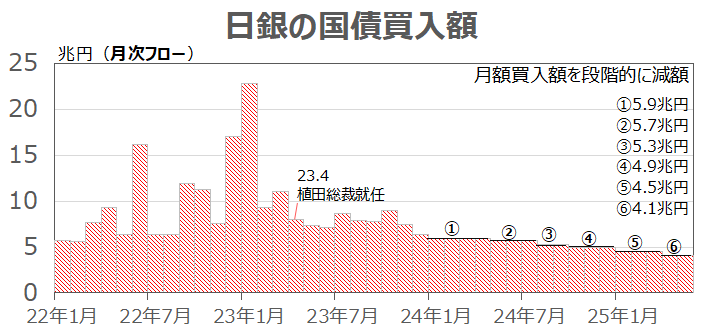

日銀は、2024年1月から国債の買い入れを段階的に減額させている※1。

| 年 | 月 | 国債買い入れ額/月 |

|---|---|---|

| 24年 | 1~4月 | 5.9兆円 |

| 5~7月 | 5.7兆円 | |

| 8~9月 | 5.3兆円 | |

| 10~12月 | 4.9兆円 | |

| 25年 | 1~3月 | 4.5兆円 |

| 4~6月 | 4.1兆円 |

日銀が買い入れた国債は、2024年1月~4月は5.9兆円/月、5月~7月は5.7兆円/月となっている。

それ以降は、四半期ごとに4000億円ずつ減額されており、2025年6月は4.1兆円となっている。

国債買い入れの段階的減額

国債の買い入れ減額は、植田総裁が始めたものである※2。

黒田前総裁までは、国債の買い入れは積極的に行われていた。23年4月に植田総裁が就任すると、国債の買い入れは、月額9兆円以下に抑制された。

2024年に入ると、国債の買い入れ額はキャップをはめられ、①5.9兆円→②5.7兆円→③5.3兆円→…→⑥4.1兆円と段階的に減額されている。

国債買い入れ減額の影響

国債買い入れ減額の影響は、長期金利の上昇という形で現れている。

「期間①~⑥」は「日銀の国債買入額グラフの期間①~⑥」と対応

2024年1月から長期金利が上昇しているタイミング①~⑥は、国債の買い入れ減額のタイミング①~⑥と一致している。

このように長期金利の上昇は、自由市場による自然の産物ではなく、日銀が惹き起こした人為的な産物なのである。

よくある誤解

以上を踏まえ、よくある誤解を挙げておこう。

- 国債は、自由市場である

- 長期金利は、自由市場の産物である

- 長期金利の上昇は、誰にも止めることができない

これらは全て誤りである。前掲のグラフにもあるように、長期金利と国債の価格は、民間人の需要だけで決まるのではなく、日銀の需要にも左右される。

このため、長期金利の見通しは、日銀が予定している国債の買い入れ額を考慮に入れておかなければならない。

将来的影響:長期金利2%超え

今後予定されている国債の買い入れ額は、以下の通りである。

| 年 | 四半期 | 国債買い入れ額/月 |

|---|---|---|

| 25年 | 第3 | 3.7兆円 |

| 第4 | 3.3兆円 | |

| 26年 | 第1 | 2.9兆円 |

| 第2 | 2.7兆円 | |

| 第3 | 2.5兆円 | |

| 第4 | 2.3兆円 | |

| 27年 | 第1 | 2.1兆円 |

黒田前総裁は、月10兆円以上の国債を買い入れることも珍しくなかったが、植田総裁でさえ就任した当初は、8兆円/月の国債を買い入れていた。

それを2.1兆円まで減額する計画となっているため、長期金利の上昇は避けられない。今後2%を超える可能性は高いといえるだろう※3。

今後の焦点

最後に、今後の焦点である。

- 長期金利は何%まで上がるか?

- 日銀が買い入れ減額計画を再修正するか?

- 再修正があったとして、それはいつなのか?

「長期金利の上昇が行きすぎている」と日銀が判断すれば、買い入れ減額措置に修正が入ることになる。逆に、修正が行われない間は、その判断に至っていないことを意味している※4。

どちらにしても長期金利の水準は、日銀のコントロール下にあり、日銀は国債の買い入れを増額させることによって、長期金利を下げることができるのである。

※1 日銀が国債の買い入れを段階的に減額し始めたのは、2024年1月からである。しかし、国債買い入れの段階的な減額が正式に発表されたのは、2024年7月の金融政策決定会合である。

このように日銀が金融政策を実地に執り行うタイミングと、そのことを市場に公表するタイミングとには、ズレがある。最新の動向を把握するには、金融政策決定会合を参照するよりも、実際の買い入れ額を見た方が早いだろう。

※2 国債の買い入れ減額は、以下のような理由で正当化され、推進されている。

「日銀が保有している国債残高は、全体の半分以上を占めている。これでは国債の市場機能は失われてしまう。市場機能の回復が急務だ。日銀が保有している国債残高を圧縮するためにも、日銀は国債の買い入れを減額していかなければならない。」

このロジックは、政府と日銀の関係を見落としている。国債の売り手である政府と、国債の買い手である日銀は、親会社と子会社の関係にある。この関係性は日本銀行法で定められている。

日銀が保有している分の国債は、政府との連結決算で相殺されるため、日銀の国債保有残高を調節する必要は、そもそもないのである。

※3 サイト管理人は、長期金利が上がることに賛同しているのではなく、予想しているだけである。

一般的に、政策金利や長期金利は、そのときの景気に見合った水準に維持されていなければならない。その観点からいうと、2%という長期金利は、現下の不景気には見合わないほど高い水準になる。

自国通貨を発行できる日本の場合、自国通貨ての国債は、リスク・フリーに近い。それに対して2%という長期金利は、現下の不景気を鑑みれば、投資家にとっては高リターンとなり、金融機関にとっては売買手数料を稼げるビジネス・チャンスとなる。

しかし、景気を無視して長期金利を引き上げることは、政府の投資家に対する過剰な補助金につながり、一部の金融業界に対する利権の温床となる。これは本来得られないような利益を政府が民間に授ける、利益誘導そのものである。

※4 2025年6月の金融政策決定会合では、国債の買い入れ減額ペースを緩める方針が示された。しかし、この方針が発表された後も、長期金利の上昇は続いていることから、今後2%を超える可能性は高い。

いずれにせよ国債の買い入れを2兆円まで減らすという計画は、ドラスティックなものである。結果として、政府の利払い費が増える状況を作り出している日銀は、※3でも書いたように、一部の業界団体に便宜を図っているようなもので、政治的中立性を欠いたものと言わざるをえない。

今後の焦点は、避けられない長期金利の上昇を前にして、日銀が金融政策をどう修正するかである。長期金利の動向次第で、国債の買い入れ減額ペースを更に緩めるか、減額を停止させるか、買い入れを増額させるかは、対応が分かれることになろう。

長期金利の上昇を惹き起こしたのは日銀。その上昇を止めるのも日銀。という結末を迎えれば、国債の市場が自由市場とは一線を画すその実態を、目撃することになる。